Unternavigation

Bénéficiaires de l’assurance accidents et de l’assurance militaire

Depuis 1877, les travailleuses et les travailleurs ont droit à une indemnité en cas de maladies et d’accidents professionnels. Avant l’introduction de l’assurance-accidents obligatoire, c’est au salarié qu’il incombait de faire valoir ce droit. Si le droit à l’indemnité devient automatique avec la création de la SUVA en 1918, celle-ci applique ce principe de façon restrictive durant l’Entre-deux-guerres.

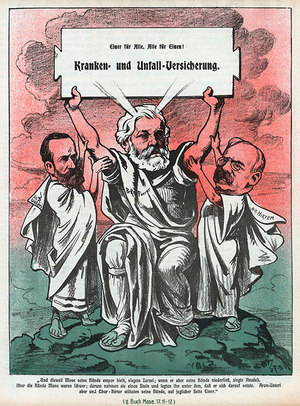

Au XIXe siècle, la question des risques physiques liés au travail industriel (Travail et accidents professionnels) préoccupe une large frange de l’opinion publique et, plus particulièrement, les défenseurs d’une réforme sociale d’inspiration libérale. Dès l’adoption de la loi sur les fabriques en 1877, les employeurs sont tenus pour responsables à l’endroit des travailleuses et des travailleurs accidentés, pour autant qu’un lien de causalité puisse être établi entre l’accident et l’exercice du travail et que l’accident ne soit pas imputable à une négligence grave des victimes. En cas de litige – par exemple lorsque le lien de causalité est contesté par l’employeur –, les victimes n’ont d’autre solution que d’engager une procédure judiciaire pour faire valoir leurs prétentions ; or, nombre d’entre elles n’en ont pas les moyens financiers. Le débat autour du droit de la responsabilité civile s’exacerbe dans les années 1880, au moment où l’Allemagne crée une assurance-accidents obligatoire, dont l’introduction est rapidement revendiquée en Suisse. Dans le modèle assurantiel, le droit à l’indemnité est automatique : une simple déclaration de sinistre suffit. Les assurés ou les syndicats sont, de plus, associés à la gestion de l’assurance.

En Suisse, les premiers bénéficiaires d’une assurance-accidents obligatoire sont les militaires. C’est la Confédération qui, en sa qualité d’employeur, se porte garante de leur sécurité. Dès 1887, l’armée suisse signe un contrat avec la Zurich Assurances dans l’objectif de proposer aux militaires – à titre facultatif, il est vrai – une assurance-accidents. En 1895, la Confédération reprend à son compte les coûts de l’assurance-accidents et la déclare obligatoire pour l’ensemble des militaires. Bien que la loi générale sur l’assurance-maladie et accidents (LAMA), assortie d’une obligation d’assurance pour les ouvriers travaillant dans l’industrie, échoue devant le peuple en 1900, l’assurance-accidents militaire est complétée dès l’année suivante par une assurance-maladie obligatoire. La protection accordée aux militaires a valeur de précepte patriotique et ne fait l’objet d’aucune contestation sur le plan politique.

Lorsque la Caisse nationale suisse d’assurance en cas d’accidents (CNA/SUVA) commence ses activités en 1918, les salariés du secteur industriel sont intégrés à l’assurance-accidents obligatoire. La nouvelle institution répond, certes, aux principales attentes des assurés puisqu'ils n’ont, d’ordinaire, aucune démarche particulière à entreprendre pour percevoir leurs indemnités en cas d'accident de travail. Dans l’entre-deux-guerres, toutefois, la CNA/SUVA a le souci, pour des raisons politiques, de donner à l’opinion publique l’image d’une institution sachant gérer avec parcimonie les moyens qui lui sont alloués. Dans les années 1920, elle met en garde contre les effets pervers des assurances sociales, susceptibles, selon l’analyse qu’elle propose alors, d’« amollir » les assurés et de les enfermer dans une dépendance malsaine. Qu’il s’agisse d’assurer des maladies professionnelles ou d’octroyer des rentes invalidité, la CNA/SUVA met en œuvre une politique très restrictive à l’égard de ses assurés. Lorsqu’une maladie ou un préjudice ne peut être imputé avec certitude à des facteurs professionnels, les assurés sont, en règle générale, déboutés en première instance. Il n’est pas rare que la Caisse soupçonne ses assurés de vouloir abuser de l’institution en simulant ou en exagérant pathologiquement leurs maux (« névrose de la rente »). Lorsqu’elle octroie une rente d’invalidité, la CNA/SUVA vise une réadaptation et une réinsertion rapides ; elle va jusqu’à fonder, à cet effet, ses propres établissements médicaux. La CNA/SUVA a longtemps refusé d’inclure les « risques extraordinaires » dans la protection des risques non professionnels, bien qu’ils soient en principe couverts. C’est ainsi que la conduite d’une voiture ou d’une moto (dans la mesure où leur emploi n’est pas lié à l’activité professionnelle), la chasse, ainsi que diverses disciplines sportives de haut niveau, restent, dans un premier temps, exclues de la couverture d’assurance. Ce n’est que de façon graduelle que ces risques seront intégrés à l’assurance-accidents (1941 : accidents de voiture ; 1967 : accidents de moto). Depuis l’Entre-deux-guerres et plus particulièrement depuis 1945, la CNA/SUVA non seulement élargit la couverture des risques, mais l’étend également aux autres branches économiques. Le secteur tertiaire bénéficie d’une couverture globale depuis 1964 et le secteur primaire, depuis 1984.

Literatur / Bibliographie / Bibliografia / References: Lengwiler, Martin (2006), Risikopolitik im Sozialstaat. Die schweizerische Unfallversicherung 1870-1970, Köln; Degen, Bernard (1997), Haftpflicht bedeutet den Streit, Versicherung den Frieden: Staat und Gruppeninteressen in den frühen Debatten um die schweizerische Sozialversicherung. In: Siegenthaler, Hansjörg (Hg.). Wissenschaft und Wohlfahrt: Moderne Wissenschaft und ihre Träger in der Formation des schweizerischen Wohlfahrtsstaates während der zweiten Hälfte des 19. Jahrhunderts. Zürich, pp. 137–154. HLS / DHS / DSS: Assurance militaire ; Assurance accidents.

(12/2015)